Durante la campaña el presidente Duque prometió menos impuestos y más salarios para un “país solidario”. Sin embargo, en lo que va de su Gobierno es la tercera Reforma Tributaria que pretende imponer a los colombianos lesionando los ingresos de las familias. Se busca tener un recaudo adicional de $ 28 billones expresado en el recaudo de 7,3 billones por IVA, $ 17,0 billones por Renta a personas naturales y $ 3,7 billones a personas jurídicas. De este monto recaudado se descontarán $ 4,6 billones que deberán financiar el Sistema General de Regalías dando quedando un saldo de $ 23,4 billones que financiarían el Programa de Ingreso Solidario $4,6 billones, Promoción empleo, subsidios a matrículas y promoción de cultura $ 0.8 millones, compensación del IVA $ 1,8 billones y el denominado efecto neto del proyecto de ley $ 16,1 billones que en otras palabras constituirían los recursos para atender el endeudamiento público que según el Gobierno Nacional en 2020 llegó a 60,5% del PIB. Evidentemente, el 57,5% del total de recursos recaudados serán destinados para atender la deuda del Gobierno Nacional Central. Tan solo el 16,4% de estos recursos atenderían el Programa de Ingreso Solidario.

Esta nueva Reforma Tributaria se encuentra argumentada en la supuesta optimización de la política fiscal a través de: (i) la redefinición de la regla fiscal, (ii) el fortalecimiento y focalización del gasto social, y la redistribución de las cargas tributarias y ambientales.

En primer lugar, la redefinición de la Regla Fiscal busca asegurar la sostenibilidad de las finanzas públicas, sin que se supere el límite del pasivo neto no pensional. Es decir, todos aquellos pasivos del Gobierno General a favor de agentes privados y/o públicos dentro y fuera del país excluyendo los pasivos pensionales y los activos financieros que pertenecen a los subsectores del Gobierno General. Para conseguir este objetivo, El Consejo Superior de Política Fiscal –CONFIS- establecerá las metodologías, determinaciones y cálculos que estime pertinentes para la aplicación de la regla fiscal de acuerdo con las doce definiciones[1] previstas en el artículo 4 del proyecto de ley. Adicionalmente, se crea el Comité Autónomo de la Regla fiscal como un organismo de carácter técnico, permanente e independiente, adscrito al Ministerio de Hacienda y Crédito público, el cual deberá contribuir con el manejo de la política fiscal, el seguimiento a la regla fiscal y propender por la sostenibilidad de las finanzas públicas. En resumen, el principal objetivo es asegurar la sostenibilidad de la deuda pública.

En segundo lugar, el fortalecimiento y focalización del Gasto Social está basado en la creación del Programa de Ingreso Solidario argumentado en que el propósito de la misma será contribuir a la reducción de la pobreza y a reducir las brechas de ingreso en el país. Sin embargo, este ingreso estará asociada a las transferencias monetarias condicionadas y no condicionadas (Programa Familias en Acción, Programa Jóvenes en Acción, Programa de Protección Social Adulto Mayor y los subsidios para servicios de energía eléctrica y gas) que se encuentran vigentes. La transferencia del Ingreso Solidario y los demás subsidios no podrán superar el 65% del salario Mínimo Mensual legal Vigente. Según lo dispuesto en Proyecto de Ley, un hogar compuesto por 6 personas o más, en condición de pobreza, tendría que sobrevivir con $ 252.412[2]. Con esto, el Gobierno pretende continuar repartiendo pobreza y mintiendo sobre la reducción de las brechas de ingreso del país. No se puede pretender disminuir la pobreza cuando no existe renta básica y para una familia el ingreso propuesto no alcanza siquiera el salario mínimo.

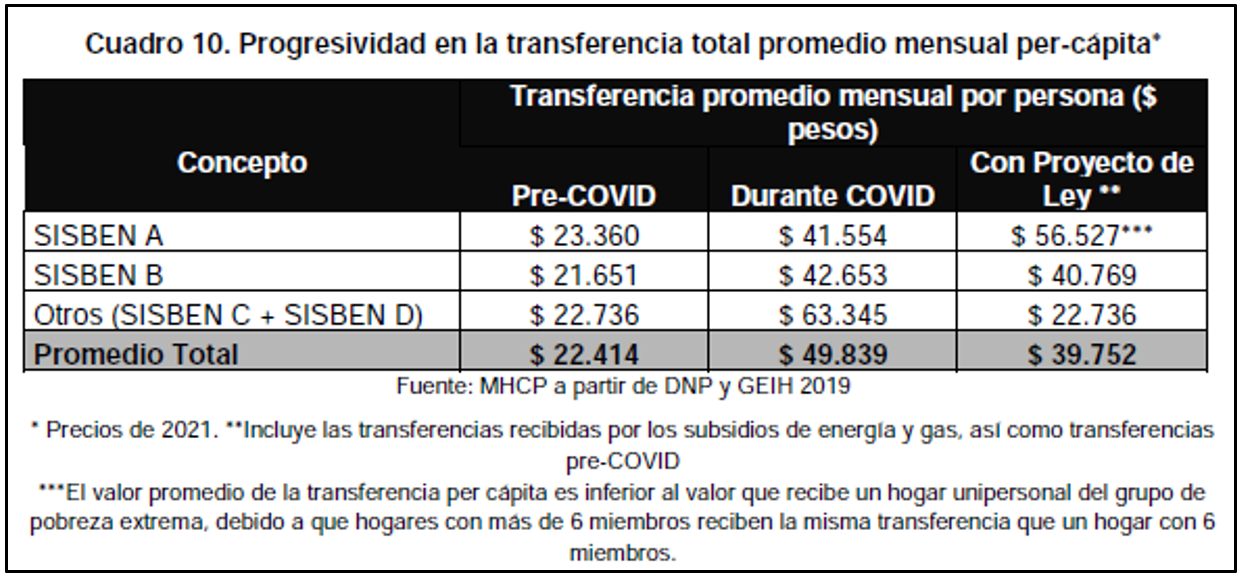

Según los datos presentados en el Proyecto de Ley, la transferencia total promedio per- cápita estaría por el orden de $ 39.752 cifra que demuestra que las condiciones de atención a las necesidades básicas para alrededor de 4.7 millones de hogares (aproximadamente el 40% de la población) que viven en situación de pobreza continuarán siendo precarias.

Adicionalmente, se definen como otros mecanismos de inversión y gasto social la promoción de acceso al empleo y la creación de nuevas vacantes para jóvenes menores de 28 años (que accedan a su primer empleo), adultos mayores, personas en situación de discapacidad y mujeres mayores de 40 años, eliminando la obligación del empresario de hacer afiliación a las cajas de compensación familiar a trabajadores que sean beneficiados en el marco de estas disposiciones. Sin embargo, en la exposición de motivos no es claro cuál será el número de beneficiarios como tampoco el impacto social de lo dispuesto en esta materia.

En cuanto a la Promoción de Acceso a la Educación Superior, el artículo 30 del Proyecto de Ley no garantiza el pago de la matrícula cero, deja abierta la posibilidad que dichos recursos financien el pago parcial de la matrícula de los estudiantes en condición de pobreza, pobreza extrema o vulnerabilidad de las instituciones de educación superior pública.

Por último, respecto a la redistribución de las cargas tributarias y ambientales, uno de los objetivos fundamentales de la denominada redistribución de cargas tributarias es ampliar la base de contribuyentes y los cambios propuestos conllevan a que la tasa efectiva de tributación del impuesto de renta a personas naturales sea más alta para todos los contribuyentes.

Para el año gravable 2022 deberán declarar y pagar el Impuesto a la Renta, las personas naturales que tengan ingresos mensuales a partir de 2.420.533 y para el año gravable 2023, las personas naturales que tengan ingresos mensuales a partir de 1.694.373, para los cerca de 580 mil nuevos contribuyentes tendrían que pagar hasta 1.300.000 pesos al año. Así mismo, estarán obligadas a declarar renta las personas naturales que obtengan una pensión superior a $7 millones de pesos, lo que para este grupo de personas desincentivará el consumo.

Dentro de otros temas que afectarán los ingresos de los hogares, se encuentra, el IVA que pretende ser impuesto a los servicios públicos de energía, gas, acueducto, alcantarillado, servicios de aseo y recolección de basuras para los estratos 4, 5 y 6. Así como los servicios de conexión y acceso a internet de los usuarios residenciales de los estratos 3,4,5 y 6. Así como el encarecimiento de bienes como: vestuario y complementos, toda clase de electrodomésticos, computadores, elementos deportivos, juguetes y útiles escolares porque a pesar de ser bienes exentos del IVA, los productores de los mencionados bienes serán responsables del impuesto a las ventas lo cual conllevará a un inminente incremento en su costo final. En contraste, continúan sin pagar IVA las municiones y material de guerra, sistemas de armas y armamento de todos los tipos, materiales explosivos y pirotécnicos, elementos equipos y accesorios contra motines entre otros.

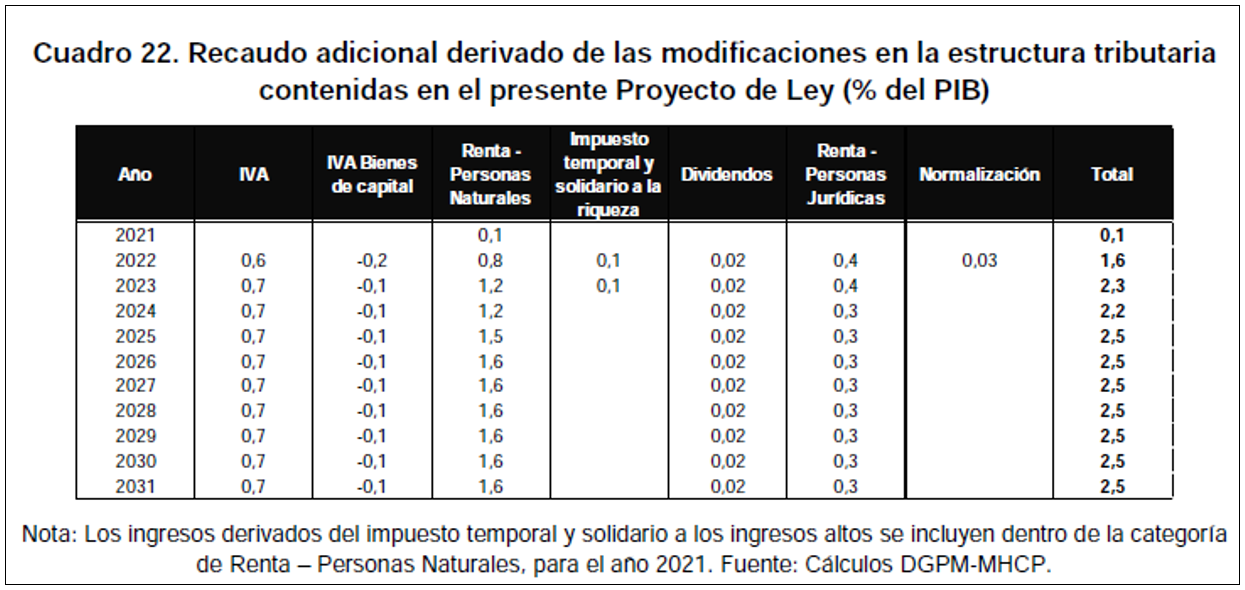

El recaudo adicional derivado de las modificaciones en la estructura tributaria muestra que el IVA General y el impuesto de Renta a Personas naturales tendrán la mayor participación en dicho recaudo mientras que el IVA a los Bienes de Capital[3] tendrán una reducción de recaudo de -0.2 y a partir de 2022 y -0.1. tema que no distingue entre los bienes capitales de los pequeños empresarios y los grandes capitales empresariales que tiene capacidad de pago y dejan de contribuirle al país.

El Gobierno Duque, espera que con esta Reforma los ingresos del Gobierno Nacional pasen de 13,4% del PIB en 2020 a 15,6% del PIB en 2022 hasta alcanzar niveles de aproximadamente el 17,1% a partir de 2025. Incremento que se argumenta ser requerido para financiar el gasto social y la reducción del endeudamiento.

Entre otros detalles de la mal llamada “Ley de Solidaridad Sostenible” se encuentran: la autorización para otorgar facultades extraordinarias al Presidente de la República para la supresión de entidades, exceptuando la contraloría General de la República, Fiscalía General de la Nación y Procuraduría General de la Nación. La creación el Fondo de Cambio Climático y Desarrollo Sostenible – FONCLIMA- con recursos orientados a financiar la mitigación y adaptación al cambio climático. Sin embargo, estos recursos podrían financiar gastos de funcionamiento como pago a miembros del sector privado que sean designados por el Presidente de la República para ser parte del Consejo Directivo. Creación del Fondo único de Soluciones Energéticas –FONENERGÍA-, integrado por 4 miembros del Gobierno Nacional y tres miembros independientes (sector privado) designados por el Presidente de la República. El Régimen de contratación y administración del Fondo estará regido por el derecho privado desconociendo que los recursos de dicho Fondo serán públicos y este ser debe enmarcar bajo el Régimen Público.

Por último, se busca una autorización para adicionar al Presupuesto de Gastos o Ley de Apropiaciones la suma de 11 billones 753 mil millones de pesos de los cuales el 77% de estos recursos, es decir, más de 9 billones de pesos serán destinados a gastos de funcionamiento.

Lo anterior conduce a que una tercera Reforma Tributaria con las condiciones anteriormente explicadas y los problemas socioeconómicos agudizados por la pandemia COVID-19 conllevarían hacia el aumento de las brechas de inequidad, castigando los ingresos de las clases media y pobre. Además, Privilegiando los intereses particulares sobre los generales y desconociendo que el país vive la crisis económica más agresiva de los últimos tiempos.

[1] Balance Fiscal Total, Balance Primario Neto, Transacciones de Única Vez, Ingreso Petrolero, Ingreso Estructural Petrolero, Ciclo Petrolero, Balance Fiscal primario Neto Estructural, Pasivo Agregado No Pensional, Pasivo Neto No pensional, Límite del Pasivo Neto No Pensional, Margen Prudencial, Ancla del Pasivo Neto no Pensional.

[2] Cifra a precios 2021.

[3] Todos aquellos bienes tangibles depreciables utilizados para la producción de bienes o servicios. Se consideran bienes de capital la maquinaria y equipo, equipos de informática, de comunicaciones y de transporte, cargue y descargue. Van desde una máquina de coser hasta un gran edificio, un buque de carga o una plataforma de perforación petrolera entre otros.